La emisión primaria del Banco Central de Argentina (BCRA) para financiar el déficit fiscal constituye una de las principales fuentes de la elevada inflación, devaluación y pérdidas de las reservas internacionales. A pesar que las recientes medidas del Gobierno ayudaron a moderar estas tendencias, el riesgo de un mayor estrés no parece diluirse.

Desde inicios de este año, la economía argentina apareció en las portadas de las principales agencias de noticias debido a la fuerte devaluación de su moneda; la significativa pérdida de sus reservas internacionales; litigios con los acreedores de títulos del gobierno en cortes en EUA; y su elevada inflación (expectativas en torno a la publicación de su nuevo IPC).

Es difícil comprender cuales son las principales causas que llevaron a un país que entre 1914-1957 creció a un ritmo promedio de 6,0% y se ubicó entre las 10 economías más ricas del mundo, a esta actual situación. Es que durante gran parte del siglo XX, el país gaucho pasó por varios episodios de crisis política-económica: Gobiernos de Juan Perón (40’s-50’s y 70’s); Guerra de las Malvinas (1982); Hiperinflación (1989); Establecimiento de la Ley de Convertibilidad, Currency Boarda (1991); y Crisis de Deuda, el Corralito (2001). Al respecto, Rafael di Tella mencionó que “si un tipo recibe 700 000 balas, es complicado resolver cuál de estas lo mato” [1].

Sin duda, resultaría interesante explorar estos episodios de la historia argentina para tratar de comprender las dificultades por la cual pasa ahora su económica. Sin embargo, solo pretendo en este breve artículo exponerles las dinámicas detrás de la evolución reciente de las variables mencionadas líneas arriba y cómo han respondido las autoridades frente a este panorama.

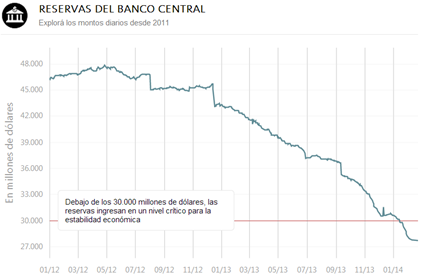

Las reservas internacionales (RI) llegaron el 25 de febrero a US$ 27,7 mil millones, registrando una caída de poco más del 50% en los últimos 3 años y ubicándose por debajo de los US$ 30,0 mil millones (ver gráfico), nivel que algunos analistas consideran como crítico para la estabilidad económica. Esta caída en las RI es producto de una combinación de distintos, pero relacionados factores. En primer lugar, las expectativas de devaluación del peso argentino agregan presiones a una caída en las RI debido a que genera incentivos a la postergación de las exportaciones (para obtener un tipo de cambio más alto). Además, junto a la vigencia de un tipo de cambio desdoblado incrementa las importaciones (precios internos altos y dólar oficial barato en 7,9 pesos por dólar respecto al tipo de cambio paralelo, dólar blue, en 11,25 pesos por dólar) que sumado al déficit energético y de servicios impulsan un déficit en cuenta corriente (equivalente a una salida neta de divisas) [3]. Segundo, el pago de la deuda pública denomida en dólares representó durante el 2013 alrededor de la mitad de las pérdidas en reservas del año y en lo que va de este año los pagos de esta categoría también están reduciendo las RI.

Finalmente y quizá el factor más importante detrás de este contexto es la constante emisión de liquidez del Banco Central de Argentina (BCRA) para financiar el déficit fiscal. Esto se realiza sin la generación de una demanda por ese dinero ocasionando presiones inflacionarias y disminuyendo las tasas de interés domésticas lo que se traduce en mayor demanda por dólares (los activos en dólares obtienen una mayor rentabilidad relativa) [2]. Esta mayor demanda por dólares trata de ser controlada por el BCRA vendiendo dólares en el mercado cambiario para contener la devaluación del peso. Es decir, la defensa del tipo de cambio de convierte en otra fuente de pérdidas de RI.

En este contexto, las autoridades argentinas han reaccionado formulando normas para evitar que los dólares se vayan del país e incentivos para los que están “debajo del colchón” salgan al mercado cambiario. En diciembre, la Administración Federal de Ingresos Públicos (AFIP) elevó de 20% a 35% el impuesto adelantado de Ganancias y Bienes Personales a los consumos con tarjetas de crédito y débito realizados fuera del país y a la compra del dólar turista (dólar solicitado por concepto de viajes fuera del país). En enero, se restringieron las compras por internet en páginas web internacionales: mayores procedimientos administrativos (llenado de formularios en aduanas) e impuesto del 50% si el valor de lo adquirido supera los US$ 25. Asimismo, se permitió la compra de dólares con motivo de ahorro hasta por un monto de US$ 2000 mensuales para aquellos con un ingreso mínimo de 7200 pesos (podrán destinar hasta el 20% de sus ingresos en la compra de dólares), además aquellos que depositaran ahorros en dólares en los bancos no se les cobraría el impuesto adelantado.

En febrero, el BCRA anunció que los bancos solo podrán poseer activos en moneda extranjera hasta un 30% de su patrimonio, por lo que los bancos iniciaron ventas de los dólares en exceso atenuando la devaluación del peso oficial y paralelo. Asimismo, la entidad comenzó a emitir letras con mayores tasas con el fin de retirar liquidez de la economía y disminuir la demanda por activos en dólares y contener la inflación. Sin embargo, algunos economistas como Carlos Rodríguez en su artículo “No se puede parar la inflación con política monetaria” [4] opina que esta medida de emisión de letras a tasas mayores para retirar liquidez no será efectiva para contener la inflación. Esto debido a que el déficits fiscal aún se sigue financiando con emisión primaria del BCRA a la que poco a poco se le añadirá el déficit cuasifiscal (pago de intereses de las letras emitidas a una tasa cercana al 30% anual) sobre una base monetaria menor, lo que generará aun más inflación.

En resumen, la emisión primaria del BCRA para financiar el déficit fiscal constituye una de las principales fuentes de la elevada inflación y además induce a una mayor demanda de dólares. Esta presión depreciatoria del peso trata de ser controlada por el BCRA vendiendo dólares (con poco éxito) que junto al pago de la deuda pública constituyen las causas principales de la disminución de las RI. A pesar de las recientes medidas adoptadas por el Gobierno, ni las expectativas de devaluación, ni las expectativas de inflación disminuyen. Por tanto, si el gobierno no se compromete a diseñar una política fiscal que contribuya a moderar el déficit del fisco y se preocupe por mejorar su credibilidad frente a los agentes nacionales e internacionales es muy probable que veamos a Argentina en las portadas de agencias de noticias pronto de nuevo.

a Currency Board es un sistema de cambiario en el cual la base monetaria de la moneda doméstica está 100% respaldada por reservas en moneda extranjera y es totalmente convertible en la moneda extranjera a una tipo de cambio fijo [5].

Fuente:

[2] Al respecto, ver: http://focoeconomico.org/2014/01/12/perdemos-reservas-porque-emitimos-pesos/

[3] Al respecto, ver: http://www.lanacion.com.ar/1656278-la-devaluacion-influye-en-la-caida-de-reservas

[4] Al respecto, ver: http://focoeconomico.org/2014/02/10/no-se-puede-parar-la-inflacion-con-politica-monetaria/

[5] Bekaert Geert y Hodrick Robert (2012), Capítulo 5 “Exchange Rate Systems” en “International Financial Management”, Segunda edición, Pearson Education/Prentice Hall.