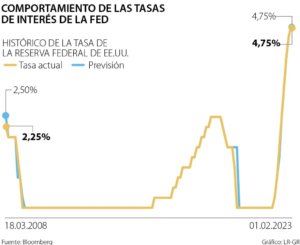

Nos encontramos en un contexto inflacionario internacional donde la tasa de interés cada vez toma una postura más agresiva. Ante esto, algunos bancos regionales en Estados Unidos y Europa han colapsado debido al efecto en cadena que supone la rápida subida de interés. En esta misma línea, estos colapsos han puesto en vulnerabilidad las instituciones financieras bancarias y no bancarias, poniendo en riesgo la estabilidad financiera mundial. Sin embargo, el sistema financiero peruano podría afrontar una futura crisis financiera y no dejar que se materialicen los efectos a nivel local

Tras la crisis financiera mundial del 2008, el sistema financiero dio bastante importancia a la concentración de capital y la necesidad de activos líquidos. Sin embargo, el sistema financiero mundial está exponiendo tensiones e incertidumbre, producto de la “vulnerabilidad” y pérdida de confianza en las instituciones financieras no bancarias y bancarias, dado el giro “agresivo” de la política monetaria en Estados Unidos.

El quiebre de algunos bancos regionales en Estados Unidos y Europa logró materializar esta incertidumbre en el mercado financiero y desencadenó dudas respecto a una posible crisis financiera mundial. Para entender el quiebre de los bancos regionales es importante visualizar cómo se ha comportado el ciclo del crédito desde la crisis financiera del 2008.

Primera etapa

La primera etapa del ciclo del crédito fue expansiva, se recurrió a políticas extraordinarias enfocadas en la liquidez (como bajas tasas de interés) para intentar apoyar y sustentar el sistema de pago durante las crisis financieras de 2008. Adicionalmente, se mantuvo una postura expansiva para reactivar la actividad económica tras la crisis.

Segunda etapa

Superada la crisis, la política monetaria dejó el camino expansivo y dio inicio a la normalización de la tasa de interés. No obstante, este proceso de normalización fue obstruido por la llegada de la pandemia. No sólo paralizó el proceso de normalización de la tasa de interés, sino también volvió a una fase expansiva. Es así como entre los primeros años de pandemia la Reserva Federal redujo la tasa de interés a mínimos históricos.

Tercera Etapa

En esta etapa nos encontramos en un contexto inflacionario internacional producto de diversos factores como el shock de oferta mundial por la guerra entre Rusia y Ucrania. Se revierte el ciclo expansivo de manera abrupta y se eleva la tasa de interés de referencia en pocos meses.

El rápido aumento de las tasas de interés habría generado pérdidas acumuladas de valoración en las carteras de activos, desencadenado pánico y la huida de depositantes no asegurados.

En un contexto de incertidumbre en el sistema financiero y endurecimiento de la tasa de interés de referencia, es necesario preguntarnos y analizar de qué manera el Perú podría afrontar una crisis financiera mundial y que recursos se podrían usar para que los efectos no se materialicen a nivel local.

Actualmente el sistema financiero peruano presenta diversos recursos y fortalezas suficientes para afrontar una futura crisis financiera mundial

En primer lugar, el sistema financiero peruano cuenta con activos líquidos suficientes para afrontar hipotéticas necesidades en el corto plazo, como pagar deudas, emitir préstamos o sustentar retiros de depósito. En efecto, según el Instituto Peruano de Economía, en enero del 2023, el sistema financiero concentraba más de S/130 mil millones en activos líquidos, logrando superar lo exigido por la superintendencia de banca y seguros.

En segundo lugar, la tasa de morosidad presente en el sistema financiero peruano se ha incrementado en los últimos años. Según el instituto Peruano de Economía “El aumento de la morosidad ha estado asociado principalmente con la diversificación de la oferta de créditos y el incremento de la base de deudores atendidos, especialmente dirigida a pequeñas y medianas empresas (Pyme).

Entre diciembre de 2010 y enero de 2023, el número de pymes con préstamos activos se triplicó, pasando de 242 mil a 820 mil. La tasa de morosidad en esta categoría es superior al 8%, lo que eleva el promedio de todo el sistema financiero. Sin embargo, las pyme representan el 26% del total de créditos otorgados, por debajo de corporativo y gran empresa que representan más del 70% del total de créditos y registran una morosidad menor al 3%, por lo que se espera que el retraso en los pagos no represente un riesgo importante para el resto del sector»

En tercer lugar, en los últimos años el sistema financiero logró afrontar de mejor manera cambios “agresivos” en el tipo de cambio. Según el IPE “Entre 1999 y el 2023, el porcentaje de créditos en dólares se redujo de casi 80% a 25%, por lo que menos deudores se verían afectados por una devaluación fuerte de la moneda”. En esta misma línea, parte de esta fortaleza del sistema financiero es gracias a que el sol se ha posicionado como una de las monedas más fuertes de la región gracias a nuestra fortaleza macroeconómica.

En cuarto lugar, a pesar de la materialización de los efectos inflacionarios internacionales, el Perú ha mantenido una de las tasas de inflación más bajas en América Latina. En efecto, mientras que países como Chile o Colombia presentan 12,3% y 13,28% respectivamente, el Perú solamente presenta un 8,87%. La baja inflación es producto de la fortaleza y estabilidad de la moneda local frente a variaciones abruptas en precios internacionales.

Asimismo, las tasas de interés del mercado bancario local se han reducido en los últimos años. Según el Instituto Peruano de Economía, la implementación del programa Reactiva Perú logró intensificar esta tendencia decreciente. En los últimos años, el endurecimiento de la política monetaria del BCRP hizo que la tasa de interés aumente. Empero, a pesar de este incremento, nuestra tasa de interés se mantiene como una de las más bajas en América Latina, lo cual expresa que en el Perú la policía monetaria no es tan restrictiva en contraste con otros países

Finalmente, a pesar de la llegada de la pandemia y la inestabilidad política, el Perú aún mantiene grandes fortalezas macroeconómicas. Al finalizar el 2022 el Perú fue el país con la deuda pública más baja de América Latina y uno de los menores déficits fiscales. Además, el Instituto Peruano de Economía expresa que el Perú es uno de los países más “fiscalmente sostenibles”. Producto de ello, el Perú aún mantiene la segunda mejor calificación crediticia de América Latina

La fortaleza del sistema financiero peruano es producto de años de esfuerzo y prudencia en la implementación de políticas fiscales y monetarias. Podemos concluir que el Perú cuenta con los recursos para afrontar una futura crisis financiera internacional, no obstante, queda en nuestros actores políticos no deteriorar esta fortaleza financiera implantando políticas populistas o desatinadas, como, por ejemplo, un próximo retiro extraordinario de las AFP. Muchas de nuestras fortalezas aun se siguen recuperando de la pandemia y otras variables, debemos seguir ese rumbo

Fuente:

IPE (1)

IFM (2)

También te puede interesar: Panorama económico 2023: ¿Qué esperar de la economía peruana en los próximos meses?