Desde hace unos días, los trabajadores independientes pueden exigir la devolución del dinero aportado al sistema de pensiones de forma obligatoria. Este sistema forzoso de ahorro fue tan criticado que apenas en el 2013 fue pospuesto por un año, y en el 2014 duró un poco más de un mes. No obstante, dejando de lado su impopularidad, existen otros argumentos a favor y en contra que serán analizados a continuación.

El 17 de setiembre de este año, el Poder Ejecutivo promulgó la Ley N° 30237 que derogaba el aporte obligatorio de los trabajadores independientes, y, en su lugar, éste se volvía voluntario. Los trabajadores independientes reclamaron que deberían ser libres de elegir qué hacer con su dinero; sin embargo, existen diversos motivos que pueden justificar un régimen obligatorio o uno voluntario.

Quienes critican la anulación del aporte de los independientes, esbozan un argumento similar al del economista Miguel Palomino (Gestión 2014). Según su opinión, son necesarios los mecanismos de ahorro forzoso para asegurar que los trabajadores, en su vejez, tengan una pensión adecuada y así no sean una carga para el Estado. La justificación detrás de esta obligación supone tácitamente que el trabajador es un ser con una visión limitada al corto plazo y que, por tanto, no prevé para su futuro. Pero, ¿qué tan cierto es esto? La Encuesta de Cultura Financiera realizada en el 2011 muestra resultados desalentadores sobre la educación financiera de la población.

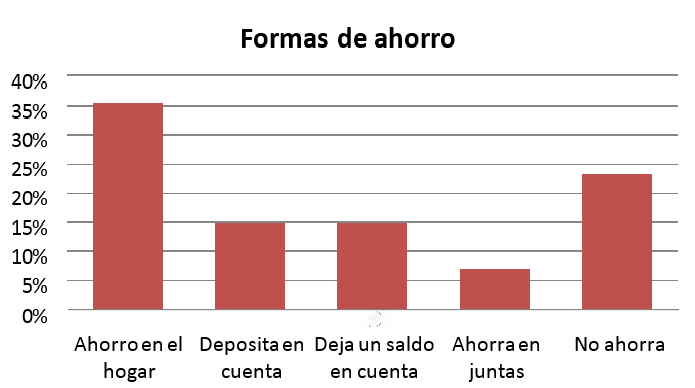

Así, por ejemplo, solo el 40% de los encuestados fue capaz de calcular correctamente los intereses de sus cuentas de ahorro y el 47% no supo reconocer el efecto de la inflación sobre su poder adquisitivo. Asimismo, solo el 30% de los entrevistados manifestó que ahorra haciendo uso del sistema financiero, mientras que el 35,4% ahorra dentro del hogar, con lo cual no gana ningún interés: sin embargo, lo más alarmante de estos resultados es que el 23,3% no realiza ningún tipo de ahorro.

Fuente: Encuesta de Cultura Financiera

Además, según las cifras del INEI, en el año 2012, el 35% de los trabajadores se categorizaron como independientes; es decir, no están obligados a aportar a un sistema de pensiones. Esta cifra combinada con los resultados de la Encuesta de Cultura Financiera revela que una cantidad importante de la población llegará a la vejez sin recursos propios para subsistir. Dada esta situación de desamparo, son los hijos u otros familiares quienes muchas veces se hacen cargo de ellos. No obstante, este comportamiento actúa en contra de la capacidad de ahorro monetario y la acumulación de activos a lo largo del ciclo de vida (Frisancho y Nakasone 2007: 5563).

Por otro lado, hay razones para sostener que el forzar a un independiente a aportar a un sistema de pensiones es perjudicial. Para empezar, el Sistema Privado de Pensiones en el Perú es una copia del sistema chileno instaurado en 1980. Lo cual, en opinión del economista Juan José Marthans, fue un gran error, ya que Chile y Perú poseen grandes diferencias en cuanto a informalidad y otros factores (Sánchez 2014). Por ejemplo, en nuestro país el 90% de los trabajadores independientes se encuentran en el sector informal según las cifras publicadas por el INEI en el 2014. Entonces, en su lugar, se debe recrear un sistema que se adapte a los parámetros del mercado laboral del Perú.

Un motivo por el cual no se puede forzar a ahorrar a un trabajador independiente, tal como se hace con un trabajador dependiente, es que la situación laboral es completamente distinta. El trabajador independiente labora con una frecuencia impredecible, lo que genera que su flujo de ingresos sea irregular. Esta situación puede ocasionar que el independiente no logre a aportar los 20 años requeridos por el Sistema Nacional de Pensiones para recibir una pensión, o en el caso de las AFP, esta irregularidad de ingresos generaría un fondo muy pequeño para la vejez.

Además, el trabajador independiente, al no gozar de beneficios laborales que sí tiene un dependiente, tiene que costearse por sí mismo el acceso al sistema de salud y también tiene que velar por el buen estado de sus herramientas de trabajo. Así, para el trabajador independiente el dinero tiene un mayor valor hoy que el que tendrá en su vejez, ya que tiene otro tipo de gastos tales como seguros de vida o pólizas de seguro para sus negocios.

Un modelo que combina la exigencia de ahorrar acondicionada a la situación particular del independiente es el caso de Chile, donde tras la reforma del 2008 se estableció la obligatoriedad de aportar a un fondo de pensiones, el cual iba acompañado de beneficios para el trabajador como el acceso a una asignación familiar y a la protección contra accidentes de trabajo (Castro 2014). Este ejemplo puede servir para desarrollar en el Perú un modelo adecuado a las necesidades específicas principalmente del trabajador independiente para que en el futuro sus ahorros actuales le permitan vivir una vejez digna.

Bibliografía

CASTRO ZAMUDIO, Analí. 2014. La libre desafiliación de las AFP: análisis de la normativa y jurisprudencia, principales problemas y propuestas de solución, a propósito de la reforma del Sistema Privado de Pensiones – Ley No.29903. Tesis de Licenciatura en Derecho. Lima: Pontificia Universidad Católica del Perú, Facultad de Derecho.

FRISANCHO, Verónica y Eduardo NAKASONE. 2007. “Hoy por ti… ¿mañana por mi?: las transferencias intergeneracionales y su efecto restrictivo sobre el ahorro provisional en el Perú”. Economía y Sociedad. Lima, número 65, pp. 55-63.

INSTITUTO NACIONAL DE ESTADÍSTICA E INFORMÁTICA. 2013. PEA ocupada, según principales características. Lima.

<http://www.inei.gob.pe/media/MenuRecursivo/Cap07017.xls>

INSTITUTO NACIONAL DE ESTADÍSTICA E INFORMÁTICA. 2014. Producción y empleo informal en el Perú. Lima.

<http://www.inei.gob.pe/media/MenuRecursivo/publicaciones_digitales/E st/Lib1154/libro.pdf>

PALOMINO, Miguel. 2013. “Trabajadores independientes y popularidad”. Gestión. Lima, 4 de setiembre. Consulta: 20 de setiembre del 2014.

<http://blogs.gestion.pe/reformasincompletas/2013/09/trabajadoresindependientes-y.html>

SÁNCHEZ VARGAS, Milagros. 2014. “Las AFP en el Perú: Un sistema multiproducto nos hará superior al chileno”. Gestión. Lima, 20 de agosto. Consulta: 20 de setiembre del 2014. <http://gestion.pe/mercados/afp-peru-sistema-previsional-que-copiachile-y-descuida-aportantes-2106120>

SBS y UNIVERSIDAD DEL PACÍFICO. 2011. Encuesta de cultura financiera en el Perú 2011 – Enfin – 2011. Lima:Superintendencia de Banca, Seguros y AFP; Universidad del Pacífico.